本文来自微信公众号“互联网与娱乐怪盗团”。

基本逻辑

游戏、办公软件、云服务,一个也不能少:在历史上,游戏是金山软件(03888)的核心业务,市场将其视为“游戏公司”。近年来,随着金山云的高速增长、金山办公的计划分拆上市,市场注意到了非游戏业务的价值。我们认为,对公司,不能简单地使用整体P/E,而应进行详尽的SOTP估值。

金山云的市场地位是不可替代的:在强大的阿里云和腾讯云面前,金山云显得很弱小。然而,在视频(包括短视频、长视频、直播)、游戏等行业,金山云拥有丰富经验和定制方案。阿里云和腾讯云不时出现的短暂宕机,促使企业用户接受“多云战略”,金山云的“市场第三名”地位举足轻重。

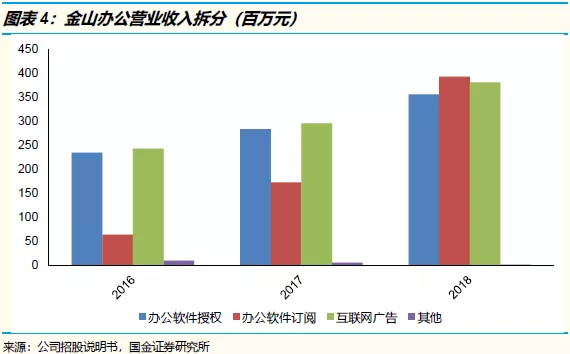

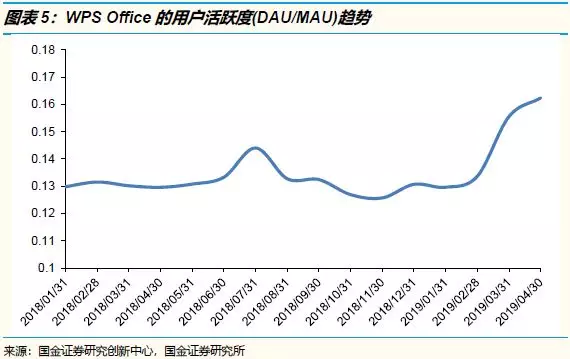

金山办公从软件模式扩张到互联网模式:WPS Office在移动端的用户基础已经不可动摇,用户活跃度正在上升。2016-18年,金山办公增长最快的业务是订阅,尤其是个人订阅。当个人订阅和广告收入占比超过2/3时,金山办公已经转型为移动互联网公司,而传统软件模式仍在稳步发展。

西山居游戏不仅仅是《指尖江湖》:万众瞩目的《指尖江湖》手游已经定档6月7日,从渠道测试反馈看,我们对它的表现很有信心。《剑网3》端游虽然进入生命周期后期,但是IP热度仍然很高。除此之外,西山居还在研发测试许多创新品类游戏,《指尖江湖》绝不会是最后一个爆款。

投资建议

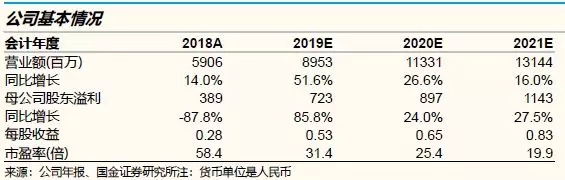

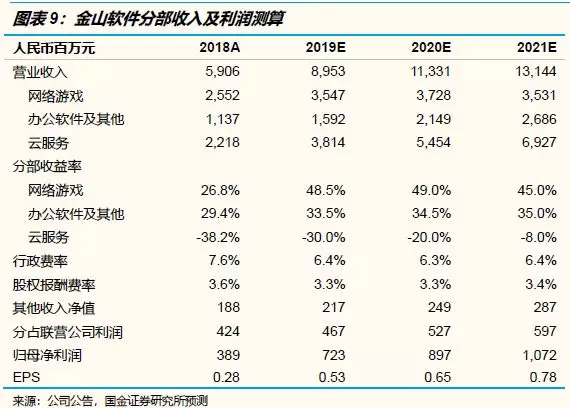

我们预计2019-21年金山软件的营收增速为51.6%、26.7%、16.0%;最大的增长引擎是云服务,其次是办公软件,游戏则有一定的周期性。2019-21年公司的EPS预计为人民币0.53(下调18%),0.65(下调14%),0.83(上调1%)元。游戏和办公业务的较高利润将被云服务的亏损部分抵消;我们预计云服务的亏损率将持续收窄,但是在2021年仍无法盈利。

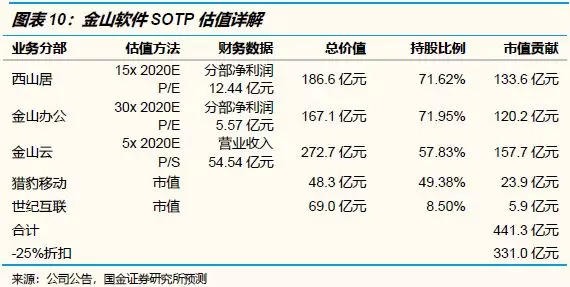

我们对金山软件进行SOTP估值:赋予游戏业务15倍2020年P/E;赋予办公软件业务30倍2020年P/E;赋予云服务业务5倍2020年P/S;战略投资按照市场价值计算;各部分相加之后,减去25%的流动性折扣。由此得出目标市值376.3亿港元,对应目标价27港元,维持“买入”评级。

业务逻辑:云服务、办公软件、游戏,一个也不能少

金山软件的主营业务包括相对独立的三大板块:云服务、办公软件、网络游戏。其中,市场对云服务的争议最大,甚至普遍怀疑金山云的长期存在价值;对游戏也有一些争议,主要是认为长期能见度不足;对办公软件的争议最小,但是对其主要增长动力仍有分歧。我们认为,以上三项业务都具备长期财务和战略价值,市场的疑虑大部分是可以解决的。

金山云:2019年一季度的高增长能够解决大部分怀疑

在2018年以前,金山云的战略前景饱受投资者的质疑:阿里云已经占据中国公有云市场的半壁江山,腾讯云野心勃勃,华为云正在崛起,京东、百度等互联网巨头也有自己的公有云。金山云的定位何在?虽然它在游戏、视频等行业具备优势,但是在长期,它能拥有稳定的市场地位吗?

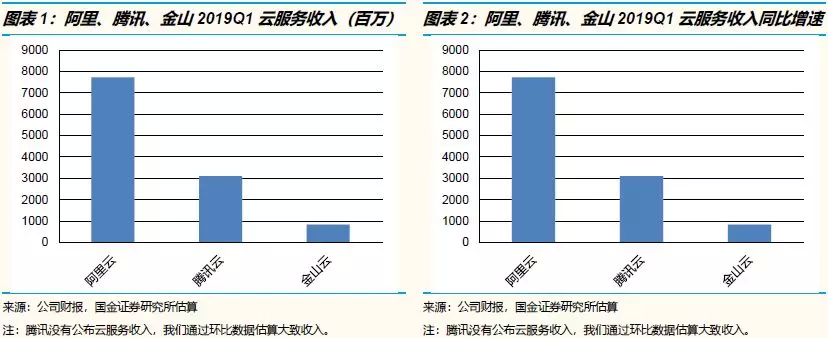

有人认为,金山云存在的主要意义,是为关联公司小米科技提供云服务。然而,这种观点是错误的——2018年,金山软件向小米提供的服务总价值为5.68亿元,即便全部是云服务,也只占金山云收入的1/4;云服务增长的主要动力来自第三方客户。2019年一季度,金山云收入同比增长100%,同期阿里云收入同比增长76%;腾讯没有公布云服务收入,但是“金融科技与企业服务”业务收入整体同比增长44%。换句话说,金山云的增长速度在市场上名列前茅,与竞争对手的差距在缩小。

客户为什么需要金山云?首先,中国的公有云市场还处于发展初期,需求还没有充分释放。在企业端,许多数据和业务尚未迁移到公有云,这将是一个漫长的过程;在个人端,云视频、云游戏、VR/AR将激发出更强的云服务需求。这些需求注定不可能由一两家服务商去满足。其次,阿里云、腾讯云等头部服务商的宕机事故时有发生,越来越多的企业开始考虑“多云战略”,而不是把所有鸡蛋放在同一个篮子里。最后,虽然公有云服务商都保证不会偷窥客户数据,但是在实际操作中,企业客户很难选择与自己存在直接业务竞争的云服务商,这就扩大了金山云的生存空间。

我们认为,2019年一季度金山云的强劲增长,主要源于视频行业(包括长视频、短视频和直播)需求的增长。爱奇艺、秒拍、快手、美拍、陌陌、花椒、芒果TV均是金山云的客户,使用的服务不仅包括传统的云存储、CDN等,还包括内容识别、内容检索等特色服务。在版号恢复发放之后,游戏行业的需求也有恢复。除了腾讯、网易两巨头之外,中国大部分一线、二线游戏厂商均是金山云的长期客户。

国金研究创新中心的监测数据显示,2019年1-4月,视频类应用占据的用户时长仍在缓慢增加,用户时长比例也有增无减。游戏行业在渡过版号恢复初期的“产品荒”之后,5月开始进入热门产品高发期。未来几年,我们仍然看好视频、游戏两大板块的货币化能力和对用户时间的占领。如果万众瞩目的“云游戏”成为现实,以游戏相关服务见长的金山云必将成为最大的受益者之一。此外,金山云在政府、金融、医疗等行业也在稳步前进。在长期,金山仍将是仅次于腾讯、阿里的综合性云服务商。

金山办公:从传统软件公司到互联网公司之路

金山办公的营业收入来源主要有三个:第一是办公软件授权,即传统授权付费模式;第二是办公软件订阅,即按照时间付费的模式;第三是互联网广告,主要适用于免费用户。2016-18年,收入增长最快的是办公软件订阅,而且其中绝大部分收入来自个人订阅。2018年,金山办公有2/3的收入来自个人付费或免费用户,已经是不折不扣的消费互联网公司。

在中国的移动办公类应用市场,金山办公的WPS Office几乎没有竞争对手:苹果的iWorks只适用于苹果设备;微软的Office移动版大部分功能需要付费;云笔记只有分享功能,无法创立和修改文档;Polaris Office的本地运营和推广水平不足。国金研究创新中心的监测数据显示:2019年1-4月,WPS Office的移动MAU在1.6-2.0亿之间波动;微软Word中国区只有100万。显然,WPS Office的用户基数占据了压倒性优势。在这个水平上,进一步提升的空间已经不大,需要深挖用户活跃度和付费。

在历史上,WPS Office的用户活跃度(DAU/MAU比值)一直比较低。我们认为,这主要是因为用户将其定位为一个文档分享和阅览的“备选项”,使用频率不高。但是,2019年3-4月,它的用户活跃度同比和环比均出现了较大幅度的提升。这是为什么?首先,最近几个月WPS Office进行了增加了云打印、超级PPT等重要功能;其次,各大媒体对于“996加班问题”的讨论,可能使企业倾向于缩减员工加班时间、让其在家完成一些任务,从而丰富了移动办公的使用场景。无论如何,WPS Office在细分市场的优势不可撼动,用户活跃度仍有上升空间。

现在,金山办公拥有B端和C端业务的“双重保险”:在B端,国家强调软件自主可控,会提升政府、国企的授权采购需求;在C端,WPS Office的流量基础稳固、在移动端不可替代,而且已经养成良好的个人付费习惯。金山办公将在“传统软件”和“移动互联网”两条发展道路上同时前进,但是互联网所占比例会越来越高。

西山居:不仅仅是《指尖江湖》,虽然《指尖江湖》必将成功

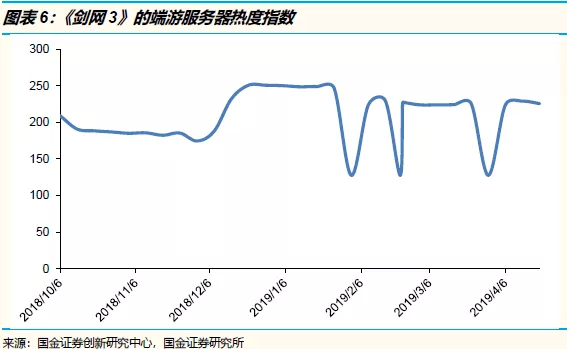

西山居的生命线是《剑侠情缘》系列,它可以说是国产游戏独一无二的常青树IP。我们的独家监测数据显示,直至2017年三季度,《剑网3》的服务器热度仍然在创造历史新高。2017年底重制版推出后,服务器热度一度下降,但是很快又有提升。我们的独家监测数据显示,《剑网3》端游的服务器热度在2019年一季度波动比较明显,但是尚未出现不可逆转的大幅度衰减。我们推断:2019年一季度,《剑网3》端游的用户、ARPU和收入可能出现了比较明显的下滑。这可能是由于重制版对硬件配置要求过高、游戏运营有一些问题、电竞游戏的吸量。

无论如何,在国内MMORPG市场,《剑网3》仍然是仅次于《魔兽世界》《梦幻西游》的超级IP。2019年4月推出的职业电竞模式,可能给《剑网3》带来新的活力。总之,虽然这款游戏进入了下行周期,但是还远远不到尾声。此外,《剑网》IP的衍生剧集、演出、二次创作的热度仍然很高。这为《剑网3:指尖江湖》手游的成功奠定了基础。

自从2017年9月确认由腾讯代理以来,《剑网3:指尖江湖》已经多次延期。现在,App Store等渠道已经定档6月7日/8日上线,再次推迟的可能性极低。现在的问题是:这款游戏会有多火?公司宣布,全渠道预约已经达到1200万。从微信游戏中心的数据看,《剑网3:指尖江湖》在该渠道有212万预约,高居榜首,甚至高于万众瞩目的《地下城与勇士》;《剑网2:剑歌行》则有125万预约,名列第四。可以肯定,在游戏上线初期,腾讯将赋予全面的市场、运营和渠道支持,确保导流和留存。

从渠道反馈看,《指尖江湖》的测试数据与不久前的《完美世界》相仿。《完美世界》赶上了一个绝佳的档期,此前此后两个月市场上没有重量级竞品,我们估计峰值月流水很可能达到10亿。《指尖江湖》没有这么好的运气,但是也有约一个月的档期,腾讯的下一款MMORPG《龙族幻想》要到7月才上线。我们认为,《指尖江湖》首月流水有望突破6亿;在玩法创新、IP热度的加持下,流水衰减速度会很慢。

除了《剑网3:指尖江湖》,《剑网2:剑歌行》也将于今年由腾讯代理上线。很多投资者担心:在这两款“端转手”大作之后,西山居会不会后继乏力?事实上,西山居一直没有停止产品创新的脚步:2019年初,模拟经营创新之作《商店英雄》公测;2019年内,日系RPG的扛鼎之作《最终幻想:勇气启示录》将公测;西山居自研的两款MOBA《头号王牌》《黎明决战》均已公布或处于内测状态;国产二次元大作《少女咖啡枪》的续集已经开启内测;迪士尼IP授权MMO大作《加勒比海盗》于2018年公布。此外,在每年的E3大展、ChinaJoy大会上,西山居都会公布一些单机或主机作品。作为国内顶尖的自研公司,产品创新不会是西山居的瓶颈。

我们认为,西山居今后的发展将兵分两路:以《剑侠情缘》为代表的大IP、高影响力游戏,将继续与腾讯合作,采取高举高打的战略;二次元、交叉品类、怀旧IP等垂直产品,将坚持自研自发,主打细分市场。在国内,能够既与腾讯建立战略合作、又拥有强大自主发行能力的游戏公司,仅剩寥寥无几。因此,西山居的未来仍然值得看好。

估值逻辑:SOTP究竟应该怎么计算?

对于金山软件,市场上主流的估值方法有两种:一种是P/E估值,但是公司业务非常复杂、尤其是有亏损业务,这种方法并不公平;一种是SOTP估值,但是各项业务的分部估值和折扣难以算清。我们认为,虽然SOTP比较复杂,但是只要厘清各项业务的成长空间,留出合理的安全边际,它的准确度会远远强于笼统的P/E估值。

金山软件各项业务的收入和利润率预测

2019年,我们估计金山软件的游戏业务、办公软件和云服务收入将分别同比增长39%、40%、72%。由于《指尖江湖》《剑歌行》的上线,游戏业务将迎来大年;办公软件的增长是可持续的;云服务的增长比上一年加速,视频、游戏行业的需求将是主要推动力。2020-21年,由于产品周期原因,游戏业务收入增长将放缓,甚至小幅下滑;但是,在需求推动下,办公软件、云服务的收入仍将强劲增长,只是由于基数的扩大而自然放缓。

金山软件并未披露各项业务的营业利润率和净利润率,但是披露了“分部收益率”。与营业利润率相比,“分部收益率”未考虑行政费用、股权报酬费用、其他收入和支出等。2017年以前,游戏业务的分部收益率高达50%左右,但是2018年由于产品发布推迟而大幅下降;我们预计,2019-20年将回升至2016-17年的水平;到了2021年,公司进入下一个产品周期的前期,游戏业务的利润率又会下降。此外,公司来自腾讯代理的游戏收入比例越来越高,而代理游戏计入的是净收入,利润率会自然提升。

办公软件的分部收益率将保持稳中有升。从金山办公的科创板招股说明书看,该公司披露的营业利润和净利润都略高于母公司披露的水平。我们认为,这说明金山软件在测算办公业务的利润时比较保守,或者存在一些内部抵消项目。金山办公的主要增长引擎是个人订阅,该业务具备很强的规模效应。我们认为,该业务的分部收益率有上升空间。

云服务的分部亏损率已经从2017年的46%收窄到2018年的38%;2019年,公司期待还能有个位数的收窄。随着规模的扩大、用户付费的提升、功能的健全,我们预计金山云的分部亏损会不断收窄,但是在2021年仍难以盈利。事实上,业内规模最大的阿里云、第二大的腾讯云,在2020年以前实现盈利的可能性也不大,但是亏损率会大幅收窄。

综上所述,公司的高利润、周期性的游戏业务,以及高利润、成长性的办公软件业务,与高亏损、成长性的云服务业务在一定程度上“互相抵消”。在这种情况下,云服务的增长速度越快,短期利润受到的压力可能越大。所以,单纯从EPS和P/E的角度考虑公司的价值,并不全面。

金山软件SOTP估值的详细测算

我们认为,对金山软件正确的估值方法是:将三大主营业务分列,按照合理的估值倍数赋予估值;将重要的战略投资分列,按照公允价值赋予估值;考虑到公司的持股比例,予以加总,再扣除控股公司的流动性折扣。在一般的SOTP估值中,还需要加回净现金。但是,考虑到金山软件的净现金主要在子公司手中,是开展业务所必须的,所以我们暂不加回。

我们将公司2020年的净利润粗略分拆为西山居(游戏业务)和金山办公的分部净利润,以及金山云的分部净亏损。必须指出,这种拆分不可能很精确,因为营业费用不可能完全精准地分配到各个业务部门。然后,我们赋予西山居15倍2020年P/E,略低于A股及中概股游戏公司的远期估值中枢;赋予金山办公30倍2020年P/E,大致相当于1倍P/E/G的科技股估值中枢;赋予金山云5倍2020年P/S。2017年底至2018年初,金山云进行D轮融资时,估值水平大致相当于7倍2018年P/E。随着规模的扩大,金山云的估值倍数可能下降,但是总估值将攀升。

金山软件拥有繁多的对外投资,在此我们只考虑两个规模最大的——猎豹移动(持股49.38%)和世纪互联(持股8.50%),按照最新市场价值予以估算。考虑到控股公司的流动性折扣,我们在上述所有估值加总的基础之上,乘以75%的折扣系数,得到SOTP公允估值331.0亿人民币,或376.3亿港元。由此得出目标价27港元,维持“买入”评级。

我们的目标价远远高于金山软件近期的市场价。我们认为,问题的关键在于:到底应该给予金山云、金山办公什么样的估值,应不应该把它们和游戏业务混合估值。答案应该是否定的:市场予以周期性的游戏业务的估值水平较低,予以成长性的办公软件业务的估值较高,而亏损中的云服务业务更应该按照P/S给予估值。如果混合计算P/E,云服务事实上拉低了整体估值,办公软件的成长性也无法体现。随着金山云收入的持续高增长、金山办公信息披露的完善,我们相信,市场会逐渐从“混合P/E估值”转向SOTP估值,并予以非游戏业务更高的权重。