在不到一个月前从每盎司接近4400美元的历史最高位大幅回落之后,黄金价格酝酿着卷土重来的强劲反弹势头。更重要的是,根据华尔街顶级投资机构22V Research的一份研究报告,这种反弹势头对于黄金矿业类公司股票价格构成重大利好——逢低买入这一类股票相当于对黄金这种贵金属前景的“加杠杆式激进押注”。

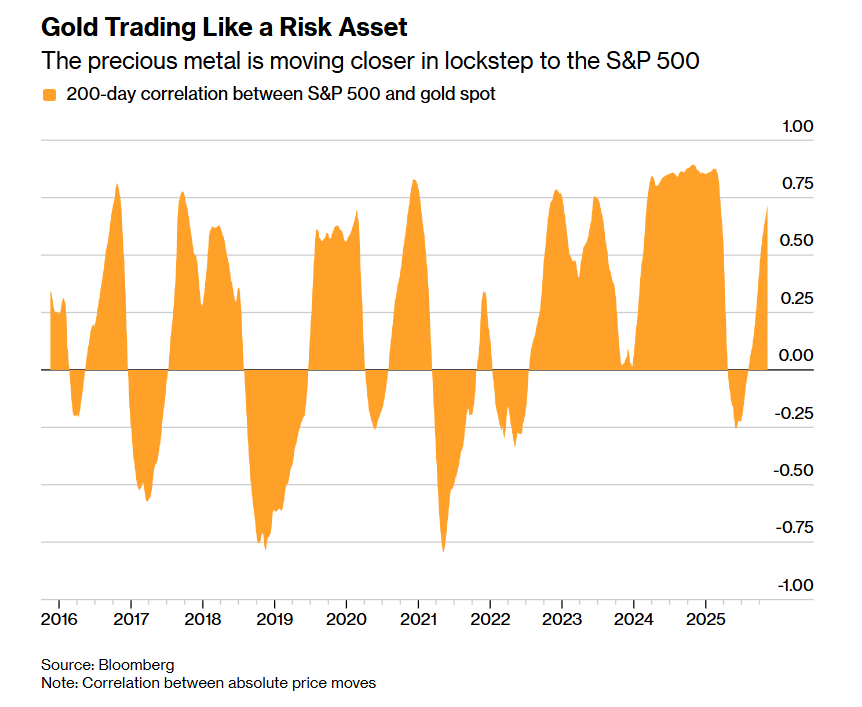

在经历了几十年与股票走势截然相反之后,出于对美元长期走弱、地缘政治局势升级、特朗普持续施压美联储货币政策独立性的担忧情绪带来的庞大避险买盘,以及全球各大央行对这种贵金属近乎“永不满足”的强劲需求的无比强大助力之下,黄金与黄金类股票之间的正相关性正在指数级增强。

“有一段时间,你会发现黄金一直在像一只类似游戏驿站、AMC院线等迷因股(meme stock)那样处于剧烈波动的交易进程。”来自22V Research的衍生品策略主管Jeffrey Jacobson在接受媒体电话采访时表示。

毫不夸张地说,今年以来像“迷因股”一样被交易的黄金这一贵金属,使得“黄金股”本身就能够成为“加杠杆式的激进投机押注”。

如上图所示的那样,黄金正如风险资产般进行剧烈波动交易,这种贵金属大宗商品的走势甚至正在与标普500指数越来越同步。

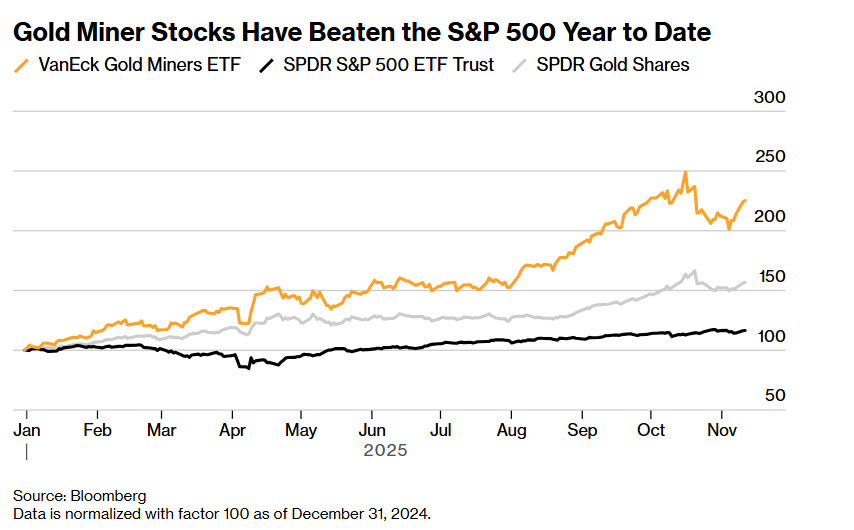

Jacobson表示,跟踪纽曼矿业、巴里克矿业等等全球最热门黄金类股票的VanEck Gold Miners ETF(GDX.US)的走势往往是黄金价格本身涨跌幅度的两倍,相当于对于黄金的加杠杆押注,这一点乃近十多年来首次出现。统计数据显示,自今年年初以来,这只ETF基金投资回报率已超过125%,而持仓仅仅跟踪黄金资产本身的SPDR Gold Shares ETF(GLD.US)的同期涨幅也相当可观,达到57%。

随着美国参议院与众议院努力结束美国历史上持续时间最长的联邦政府停摆,全球股市在本周应声走高,投资者们也开始对黄金以及波动性更大的黄金股采取更为乐观的态度。在一些大宗商品策略师看来,上个月自创纪录的历史最高位回落更多是短期投机者们获利了结,而绝非是黄金牛市终结的信号。

黄金价格经历回调后有望大举反弹,看好黄金的投资者们不妨试试“加杠杆式”押注黄金

“随着暂时的抛售已经基本过去,黄金已处在一个非常有利的逢低买入位置,未来有望继续上行,再度创出新一轮历史新高点位。”Ned Davis Research首席全球策略师Tim Hayes在周二的一份报告中写道。

来自Money Metals Exchange的总裁兼首席执行官Stefan Gleason表示:“不应指望黄金和白银价格会直线上涨。”他指出,像10月这样的剧烈调整是“健康和有益的”,毕竟“牛市生于忧虑之墙”。

在高盛、摩根大通等华尔街最顶级投资机构看来,今年以来屡创历史新高且已经突破4000美元的黄金涨势仍未完结,短期回调只是牛市路途上的绊脚石,呼吁市场向前看,甚至在2026年有望突破5000美元这一史诗级点位。

另一华尔街大行美国银行给出的预测更加激进。来自美国银行的策略师们表示,黄金价格有望在明年春季冲击6000美元。美银的一项统计数据显示,黄金资产在全球投资机构和私人客户资产配置中的占比仍然偏低,分别仅为2.3%和0.5%,这表明市场对黄金的结构性多头配置并不拥挤。

在日本京都举行的伦敦金银市场协会(LBMA)年会上——该年会乃贵金属行业最大规模年度聚会,该行业的代表们普遍预测,到明年10月5日进行的会议时,黄金价格将接近每盎司5000美元。

Jacobson提出,看好黄金的投资者们,完全可以利用黄金ETF相关的衍生品来押注后续的黄金价格复苏。他在11月10日的一份研究报告中写道,现在是“考虑增加看涨期权结构,以博取黄金价格大举回升的最佳时机”。

事实上,就在当天晚些时候,一位激进的交易员斥资逾3500万美元建立了一笔期权头寸,如果跟踪黄金资产本身的SPDR Gold Shares ETF(GLD.US)在12月中旬时维持在390美元交易点位上方,该头寸将获利,SPDR Gold Shares ETF当前交易价格徘徊在379美元。这名交易员买入了所谓的看涨期权价差,通过这种期权结构,在未来几周ETF价格温和上涨时获益,但如果黄金持续突破其历史高位,则要放弃继续上行带来的部分收益。

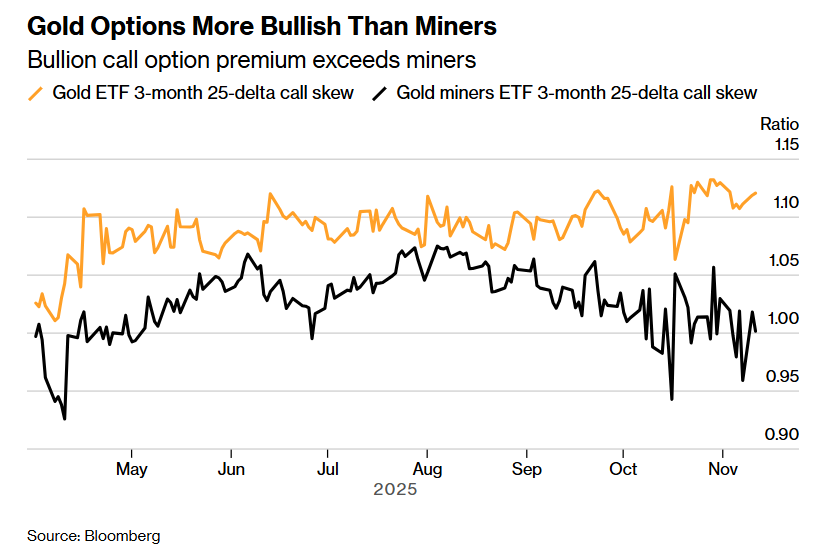

不过,Jacobson认为,相比于GLD期权,GDX——这只追踪黄金矿业股(即所谓的“黄金股”)的ETF的看涨期权更具博弈价值,因为根据一种被称为“偏度”(skew)的估值指标,相较于对黄金价格本身的看涨期权,投资者们对黄金矿业股看涨期权的追捧程度要低得多。

“如果你认为黄金将继续走高,那么黄金矿业股也将会重新取得市场的绝对领先地位,而且从看涨期权偏度来看,它们目前的交易水平还不到黄金ETF本身的2倍,那么这就是另一个理由,说明你可以考虑持有GDX的看涨期权或看涨期权价差,以更大规模博取这一有可能持续的牛市收益。”他表示。

也就是说,在当前的这种黄金看涨预期+当前的市场定价环境下,用 GDX 的看涨期权 / 看涨价差来做多,比直接买黄金ETF期权更有性价比。即如果投资者坚信金价还会涨,目前市场资金或者投机势力们对“黄金股看涨期权”的追捧(通过看涨期权偏度体现)没那么夸张,相对“黄金本身的看涨期权”,黄金股期权看起来更便宜/更划算。

上述图表显示,黄金期权比矿业股更加偏牛市看涨,贵金属看涨期权溢价显著高于黄金矿业股们。

黄金股跑赢黄金本身的最直接例子——股价大幅跑赢英伟达的巴里克矿业

谈到相关个股时,黄金矿商纽曼矿业(Newmont Corp.)、阿格尼科鹰矿业(Agnico Eagle Mines Ltd.)以及巴里克矿业(Barrick Mining Corp.)的股价涨幅,今年均大致是现货黄金价涨幅的足足两倍。即便出现首席执行官离任,以及马里业务持续存在问题,甚至三季度营收不及预期等情况,也未能阻挡投资者买入巴里克矿业这一热门黄金股,其股价今年迄今已上涨逾130%,甚至大幅跑赢全球市值排行第一的“AI芯片霸主”——即英伟达(NVDA.US),同时该股也跑赢堪称全球AI算力产业链风向标的费城半导体指数。

华尔街分析师们普遍预计这三家同属于全球超大规模黄金矿商的黄金巨头们今年的黄金产量将出现下滑,但在金价飙升的背景下,其营收仍有望罕见实现两位数百分比级别的强劲增长,而根据机构汇总的华尔街分析师预期,经调整后的每股收益预计同比至少增长79%。

上述图表显示,所谓的黄金矿业股今年迄今甚至显著跑赢标普500指数以及绝大多数板块的基准ETF。当然,在看多黄金矿业类股票时,仍有一些风险需要考虑。GDX是参与所谓“美元贬值”交易的重要标的——即黄金上涨源于对美元的结构性转移的一种高度波动的方式。

由于可能结果的区间范围极大,市场隐含波动率持续居高不下——这正是期权市场在发出警告:一只在不到一年时间里价格已经翻倍的ETF,同样有可能在短期内出现剧烈的反向波动。

“你应该预期这些股票可能出现非常大的波动幅度。”经纪与研究机构Macro Risk Advisors的首席执行官Dean Curnutt表示。“高企的隐含波动率告诉你,未来可能的结果区间非常宽泛。”他在一次采访中说道。