智通财经APP获悉,中信建投发布研报称,近期LME仓库频繁出现大额提货申请,被视为供应端紧张的信号,驱动铝价突破21000整数位关口。今年以来电解铝逐渐被市场接受作为红利资产交易,但基本按照20500的均价进行定价,PE水平普遍在8~10倍。2026、2027年供应日渐清晰,仍存在一定的缺口,叠加降息周期的充裕流动性,使得铝价获得向上的弹性。接近产能天花板的电解铝是尚且便宜的具备弹性的红利资产,建议积极配置。

中信建投主要观点如下:

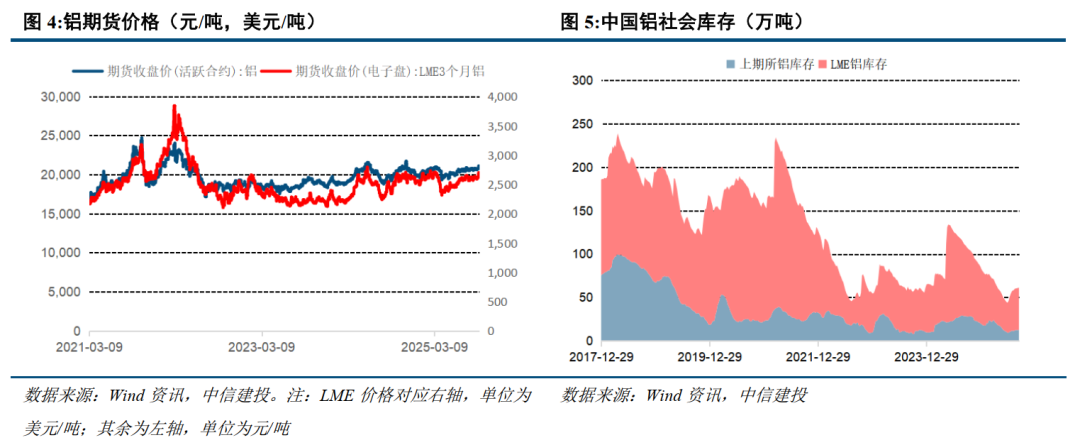

工业金属:本周LME铜、铝、铅、锌、锡价格变化为1.7%、3.8%、1.6%、3.4%、2.1%;工业金属价格由“金融属性”及“商品属性”共同决定,从金融属性来看,美联储已开启降息周期;从商品属性来看,全球铜铝库存均处于相对低位,中国经济复苏可期,叠加新能源行业的拉动,铜铝需求增长将有所好转。

电解铝:兼具弹性的红利资产

(1)铝价突破始于挤仓,终于基本面。马来西亚LME仓库近两日有约10万吨铝被申请提货,导致其他买家可获得的库存量从14个月高点回落,这被视为供应端紧张的信号,驱动LME铝价周四夜间放量上行,SHFE铝亦站上21000元/吨关口。今年电解铝的消费一直在超预期的状态中,但是市场担忧消费透支而迟迟未对超预期的消费进行定价,国内前8个月的累计表需增长4%,全年消费增长上调至2.6%,全球2025年电解铝缺口约40万吨,今年旺季虽迟但已至,国内库存拐点已经出现,基本面支持铝价站稳21000元/吨。

(2)2026、2027年全球电解铝产量增速2.15%、1.72%。2026年海外电解铝新增产量方面,包括印尼国家铝业增20万吨产量、信发印尼25年投产的25*2项目全部成为产量增量50万吨、26年中信发印尼再投60万吨产折合30万吨产量、华通25年底投产的12万吨转化26年产量增量、越南达农年中投产15万吨产能贡献7万吨产量,合计20+50+30+12+7=119万吨产量增量。国内方面,电投能源35万吨产量及天山铝业15万吨产量(24万吨产能),合计50万吨。值得注意的是,海外局部电力紧张正在威胁电解铝产能的正常运行,South32近日宣布,因与莫桑比克政府就供电协议谈判多年未果,电力成本过高难以维系运营,计划在2026年3月现有电力协议到期后关停其位于莫桑比克的铝厂,25年减少产量9.3万吨,2027年减少产量23.5万吨。2026年全球新增电解铝产量约160万吨,增速为2.15%;2027年预计全球产量增长1.72%。消费端,电解铝以其优异的轻量化、延展性使得消费有很好的渗透性和延伸性,使其消费表现持续超预期,预计2026、2027年消费增速约1.9%、1.8%,对应供需缺口25万吨、33万吨。

(3)电解铝:兼具价格弹性的红利资产。今年以来电解铝逐渐被市场接受作为红利资产交易,但基本按照20500的均价进行定价,PE水平普遍在8~10倍。电解铝供应受约束,轻量化特征保障消费增速,尽管供需缺口不大,但流动性充裕的背景下,铝价亦获得向上的弹性空间。另外,上游氧化铝仍旧处于产能扩张期,压制着氧化铝价格,继续为电解铝让渡利润空间,电解铝利润得以保持在4000~5500元/吨。接近达到产能天花板的电解铝是尚且便宜的具有价格弹性的红利资产,建议积极配置。

风险提示

1、全球经济大幅度衰退,消费断崖式萎缩。世界银行在最新发布的《全球经济展望》中将2025年全球经济增长预期从今年1月份的2.7%下调至2.3%,近70%经济体的增速被下调。世界银行表示,全球经济增长正因贸易壁垒和不确定的全球政策环境而放缓。与6个月前经济看起来会实现“软着陆”相比,目前全球经济正再次陷入动荡。如果不迅速更正航向,生活水平可能会深受伤害。全球经济数据已经出现下降趋势,若陷入深度衰退对有色金属的消费冲击是巨大的。

2、美国通胀失控,美联储货币收紧超预期,强势美元压制权益资产价格。美国无法有效控制通胀,持续加息。美联储已经进行了大幅度的连续加息,但是服务类特别是租金、工资都显得有粘性制约了通胀的回落。美联储若维持高强度加息,对以美元计价的有色金属是不利的。

3、国内新能源板块消费增速不及预期,地产板块消费持续低迷。尽管地产销售端的政策已经不同程度放开,但是居民购买意愿不足,地产企业的债务风险化解进展不顺利。若销售持续未有改善,后期地产竣工端会面临失速风险,对国内部分有色金属消费不利。