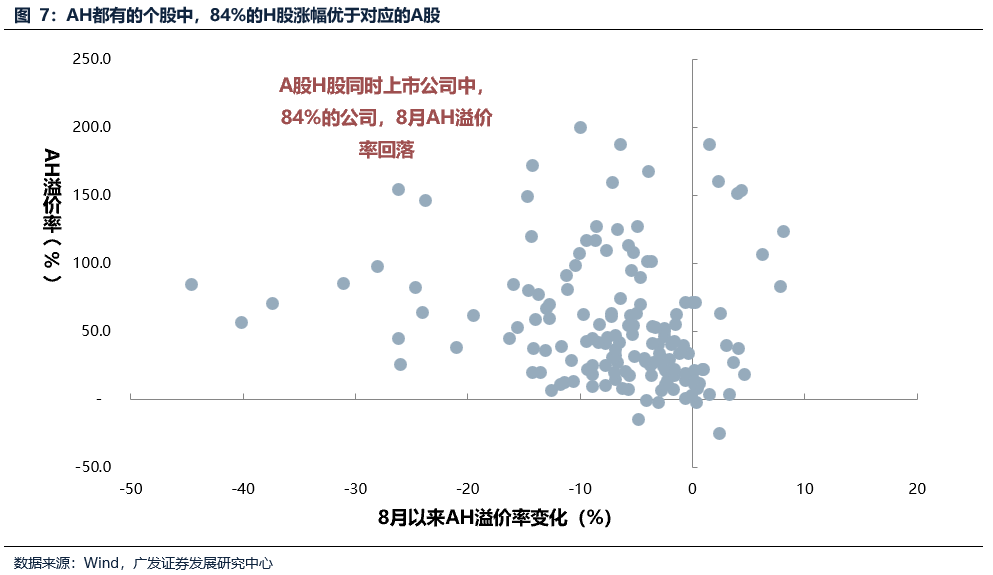

智通财经APP获悉,广发证券发布研报称,近期AH溢价表现和A股港股表现出完全相反的走势。A股主要指数走势均好于港股指数主要走势,但AH溢价率指数又创下2020年以来新低。该行认为,A股虽然指数涨幅高于港股,但在A股上涨的同时,南向资金和外资由于资金配置需求,也在不断抄底港股尤其是H股的优质资产,8月以来84%的H股表现是优于A股的。过往AH溢价率有可能存在125%的底(2014~2023年),但是当前AH溢价率125%的底,已经不复存在了。

广发证券主要观点如下:

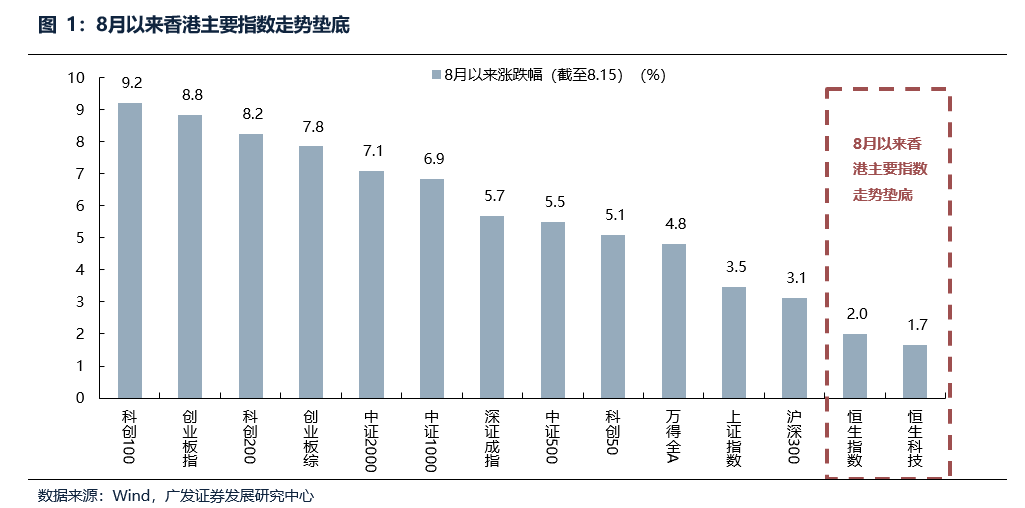

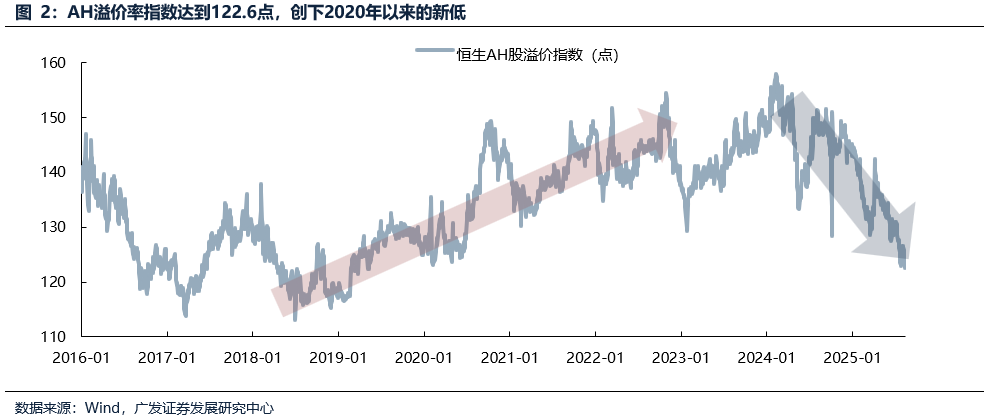

近期AH溢价表现和A股港股表现出完全相反的走势。一方面,A股指数走势好于港股指数走势,另一方面,AH溢价率指数又创下2020年以来新低(H股表现好于A股),为什么会存在这么矛盾的现象呢?

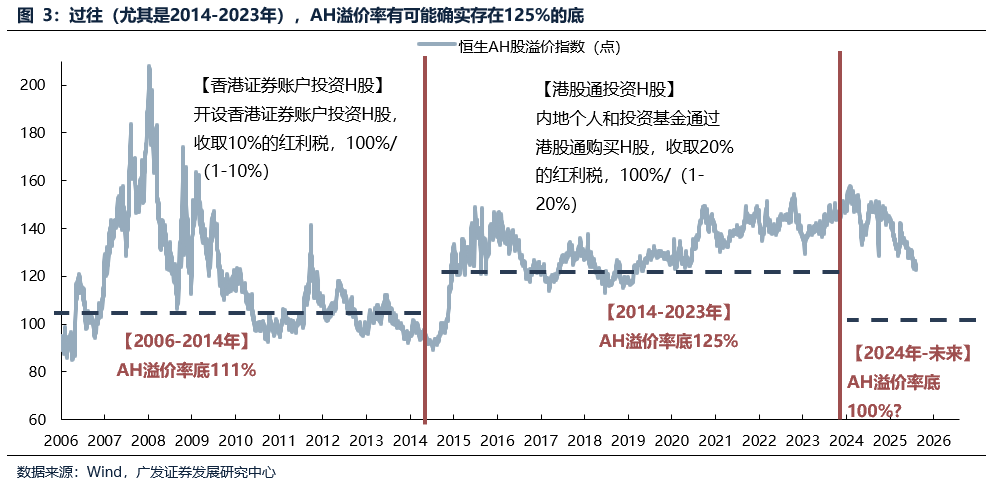

从过往一个经典的投资策略说起:港股通开通后,在2014-2023年,AH溢价率有可能确实存在125%的底。

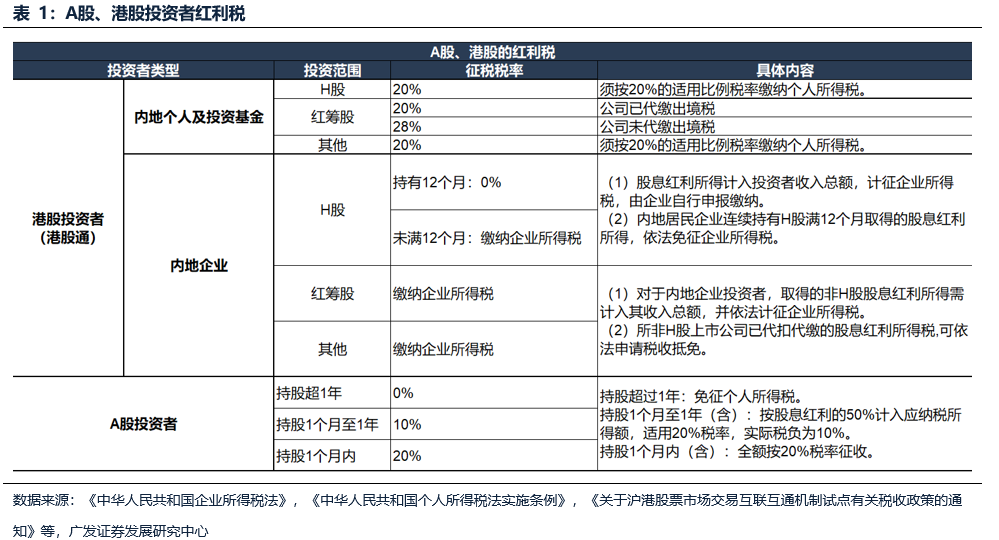

(1)由于投资港股存在20%的红利税,而A股持有满一年能够免税,因此,AH合理的溢价率为125%【即100%/(1-20%)】。

(2)通过QDII投资H股,虽然只收取10%的红利税。但是, QDII存在外汇额度限制,实操上,通常用于购买美股,通过港股通购买港股。

(3)在港股通开放之前,2006年-2014年AH的溢价率平均值为115.8%,与111%相近(香港证券账户投资H股,只收取10%的红利税【即100%/(1-10%)】),在港股通开放后,H股的成交额快速上升,港股通成为交易H股的主要方式,AH溢价率才提升至125%以上。

(4)过往港股通主要参与者,即公募基金和个人投资者,通过港股通投资H股,并没有满12个月免红利税的规定。而符合规定的企业投资者(险资)过往投资港股的比例仍然较少,在近两年利差损的压力下,险资才加大港股的投资,2024年开始AH溢价率开始明显回落。

但是,随着南向资金和外资持续买入港股优质资产,该行认为当前AH溢价率125%的底,已经不复存在了。主要有三个原因:

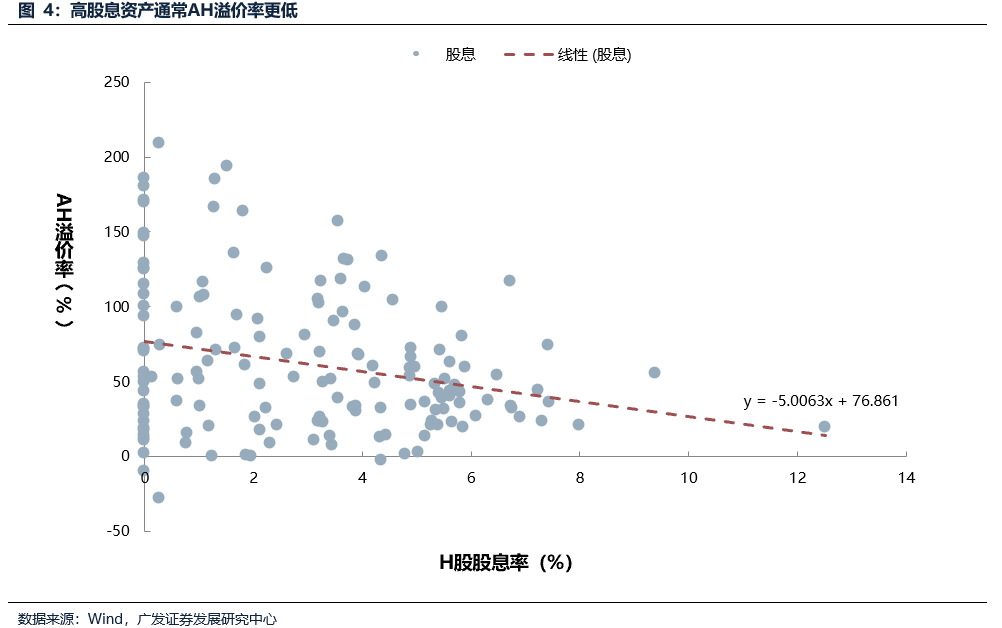

1.资产荒以及利差损压力下,险资加大对H股投资,年初至今险资举牌H股23次。保险资金通过港股通持有H股满12个月,该部分的分红免征企业所得税,即和A股一样可以分红免税,AH溢价率有望下降,作为一个印证,可以看到高股息基本不存在高溢价率。

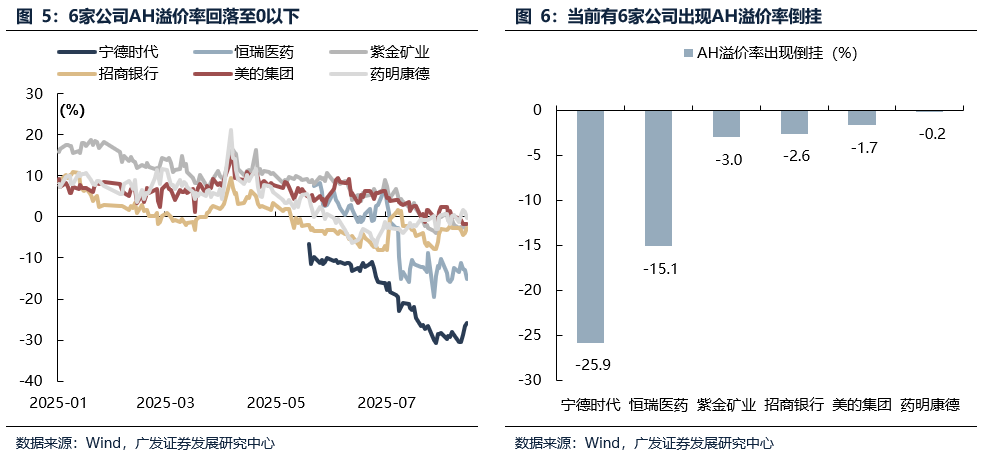

2.近期内地高端制造/科技/创新药企业赴港上市潮,外资通过购买H股一键配置中国资产,也有望继续降低AH溢价率,作为一个印证,宁德时代、恒瑞医药AH持续倒挂,美的集团本周溢价率开始倒挂。

3.香港证监会主席雷添良两会上建议降低港股通的股息红利税收水平。未来可能会取消内地个人及投资基金通过港股通购买H股的红利税。

4.因此,A股虽然指数涨幅高于港股,但在A股上涨的同时,南向资金和外资由于资金配置需求,也在不断抄底港股尤其是H股的优质资产,8月以来84%的H股表现是优于A股的。

风险提示:地缘政治风险,海外通胀风险等。