一周内,两起新药RWA革命正在颠覆创新药行业,为什么是现在?

如果说第一次中国创新药全球化是“创新药授权出海”,第二次,将是“研发能力上链”。

7月31日,华检医疗(01931,盘中+19.82%)宣布全球首个IVD医疗设备RWA项目落地,通过链上锚定3000台检测设备所有权,释放3亿流动性。

8月4日,翰宇药业(300199.SZ,盘中+19.98%)联手加密交易所KuCoin,以GLP-1/罕见病等多肽新药管线“未来收益权”为底层资产,共探在香港启动中国首个创新药RWA代币化探索。

一周内,两家医疗/医药企用同一把钥匙 - RWA(Real World Assets)打开了万亿医药资产的流动性枷锁。当传统License-out还在为120亿美元出海交易额狂欢时,一场从“BD授权出海 ”到“资产期权化出海 ”的范式革命已悄然爆发。中国创新药不再只能“BD授权出海”,而是可以“资产期权化出海”。

RWA×稳定币:重构医药资产流动性

RWA(Real World Assets):通过区块链技术将实体资产(如房产、债券、设备收益权)代币化,实现链上交易。

稳定币:与法币/黄金锚定的数字货币(如USDT、USDC),充当RWA交易的支付媒介和定价单位。

关系:稳定币是RWA的“基础设施”,为高风险医药资产提供稳定计价和跨境结算通道。

案例:Circle公司USDC以100%美债储备支撑,为RWA提供合规支付工具,2025年市值突破610亿美元。

市场规模:区块链的数十万亿美元新引擎

花旗预测:2030年RWA市场规模将达4.5万亿美元(证券代币化)+ 1万亿美元(贸易融资)。

波士顿咨询报告:全球RWA潜在价值16万亿美元,医药研发资产占比将快速提升。

核心驱动力:传统资产流动性不足(如创新药研发周期长或可达10年);区块链实现资产碎片化、7×24小时交易。

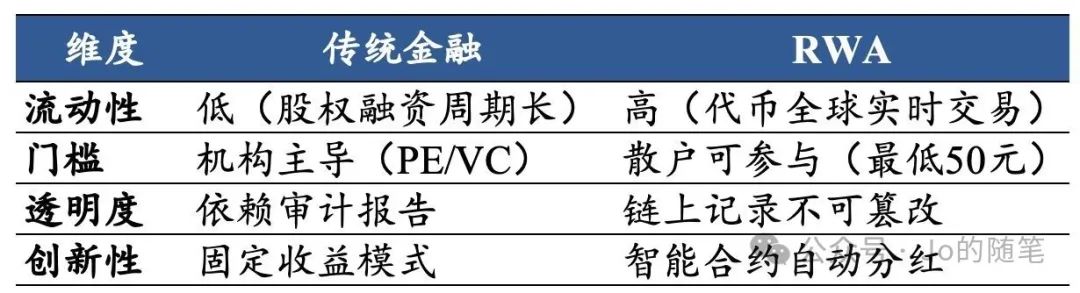

RWA与传统金融的差异

例:协鑫能科光伏电站RWA融资2亿元,投资者通过稳定币认购电站收益权代币,T+0结算。

国内外经典案例:从新能源到医药的跨越

RWA对创新药的核心价值

1)破解出海困局

传统BD模式痛点:

估值折价(海外药企压价);

周期长(License-out平均18个月);

风险集中(临床失败导致合作终止)。

RWA解决方案:

资产期权化:将研发管线未来收益拆分为代币,全球投资者分段认购;

风险分散:散户分担研发风险,降低单机构暴雷概率。

2)重构融资逻辑

从“卖断权益”到“卖预期收益”:保留IP所有权,锚定收益权;

从“依赖PE”到全球资金直达:KuCoin为翰宇对接4100万跨境投资者。

2024年中国创新药License-out达519亿美元,若10%转为RWA融资,将释放超50亿美元流动性。

为什么新药RWA是现在?政策、资本、技术三重共振

1)政策拐点:全球监管框架成型

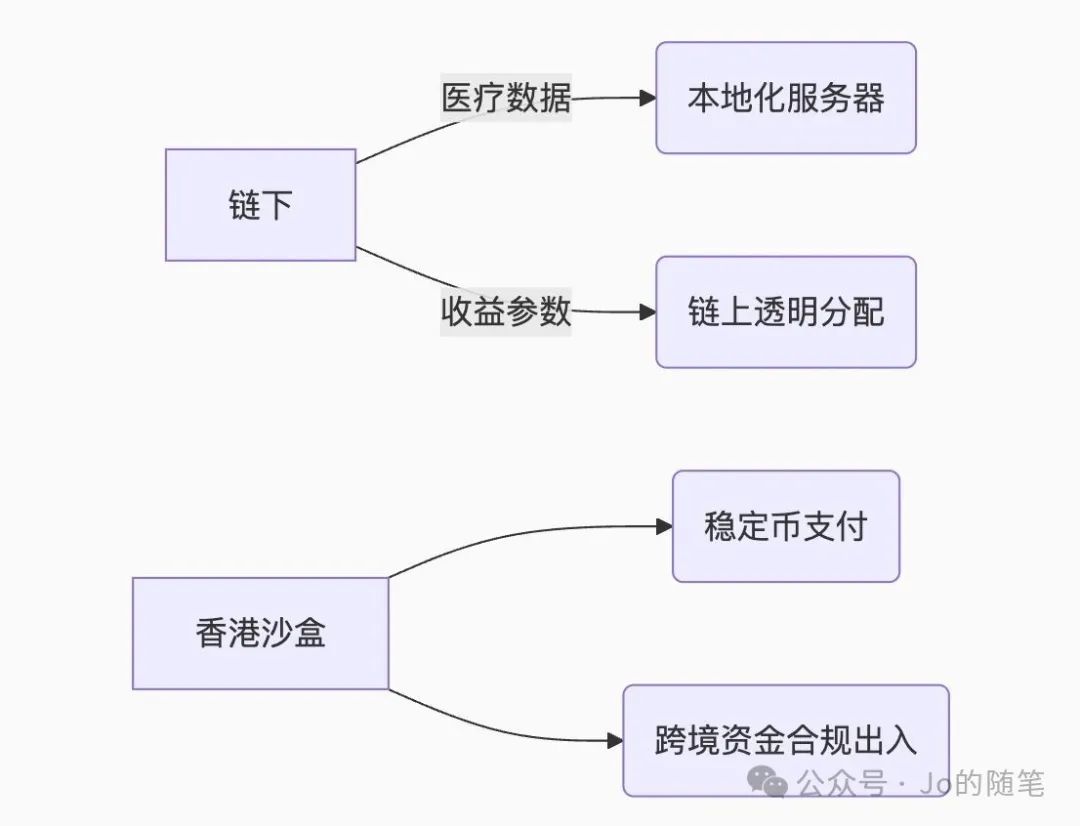

香港政策:《稳定币条例》8月1日生效,提供合规锚,允许医药RWA沙盒测试;

美国法案:《GENIUS法案》6月通过,美元稳定币绑定美债,资金寻新标的;

技术成熟:蚂蚁链发布《RWA上链技术规范》,医药数据脱敏上链方案落地;

资本渴求:全球低流动性资产达260万亿美元,资金涌入高收益创新药RWA。

2)资本需求:万亿级流动性释放

波士顿咨询预测:2030年全球RWA市场规模达16.1万亿美元,医疗资产占比将超20%。当前仅0.1% 医药资产被代币化,增长空间巨大。

3)技术成熟:Web3基建完善

智能合约:自动执行收益分配(如药物上市后向持币者分红);

预言机网络:链下医疗数据(如临床试验结果)安全上链,解决信息不对称。

4)生态协同:药企+交易所+VC新型联盟

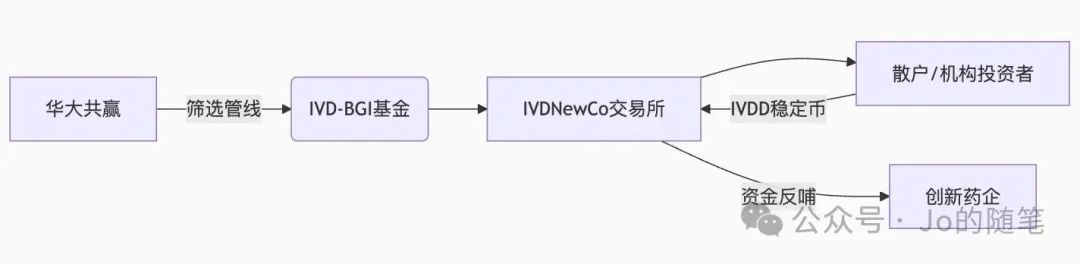

华检医疗模式:

形成“资产筛选-代币发行-流动性供给-研发再投入”闭环。

创新药企的五大核心痛点

1)资金沉淀周期长,流动性枯竭

一款创新药平均研发周期10年,80%资金消耗在临床阶段(尤其是Ⅱ/Ⅲ期),但此阶段资产无法流通变现,导致企业长期“失血”。

传统融资依赖PE/VC,但2025年H1医疗健康领域IPO募资仅180亿元,远不能满足需求。

2)估值折价与权益让渡困境

License-out(对外授权)虽带来519亿美元年交易规模(2024年),但首付款占比低,且需让渡全球权益;更有的卖给了业内俗称的美国“二道贩子”壳公司,最后上市壳公司二次授权给跨国大药企的里程碑收益权。

3)投资门槛高,散户资本被排除

单创新药项目融资需数千万美元,仅机构可参与,普通投资者无法分享高增长红利。

4)风险高度集中

临床失败率超90%(Ⅰ期到上市),单一管线失败可能直接导致Biotech公司破产。

5)全球化效率低下

跨境资本流动受外汇管制、合规成本高等限制,中国创新药难以触达欧美散户及专项基金

创新药RWA落地路径初探

1)锚定设计:三类医药资产优先

研发管线收益权(翰宇模式):按临床阶段分级代币(如Ⅰ期/Ⅲ期代币风险溢价不同);

器械设备所有权(华检模式):检测设备链上确权,租金收益代币化;

数据资产使用权:脱敏临床数据池(如马陆葡萄数据资产年增收300万元)。

2)框架设计

关键规避:排除人类遗传资源等敏感数据

风险与展望:从“造梦”到“筑路”

挑战:

监管动态性(香港金管局需细化医药RWA细则);

新药估值复杂性(临床失败概率需量化建模);

技术安全(防止黑客攻击智能合约)。

对策:

采用Ondo Finance式分级代币(高风险高收益);

与香港持牌托管机构合作。

展望:

若医药RWA跑通,中国3000+临床管线可释放万亿级沉睡资产,推动创新药从“单一产品出海”升级为研发能力全球化输出。

结语:研发能力上链,中国医药的第二次全球化

创新药RWA绝非技术噱头,而是对“资本-研发-市场”关系的重构。当华检医疗的IVDD稳定币流过香港交易所,当翰宇药联手KuCoin,宣布以GLP-1多肽新药管线“未来收益权”为底层资产,共探在香港启动中国首个创新药RWA代币化探索 - 中国医药人终于告别“为外资做嫁衣”的BD时代,走向研发资产全球定价权的新纪元,与跨国巨头们平起平坐!

本文转载自“Jo的随笔”公众号,智通财经编辑:蒋远华。