智通财经APP获悉,汇丰证券 6 月 11 日发布了多资产方向年中展望报告。该团队下半年更倾向于风险偏好立场——高频活动数据显示美国经济活动有所反弹。尽管前期负荷的迹象很可能导致下半年晚些时候数据走弱;但市场对关税的敏感度降低。围绕人工智能的新乐观情绪和美元走弱应在未来几个月提供帮助。超配股票 / 高收益债 / 新兴市场债务,低配发达市场利率债。

上半年 = 不确定性 = 下半年避险?

上半年充满了不确定性,无论是在企业、央行还是政治领域。但回顾过去经济政策不确定性飙升的时期,汇丰方面发现风险资产通常会反弹,而非进一步下跌。

下一个催化剂是什么?

目前,汇丰研究团队最常被问到的问题之一是,净上行催化剂将是什么。持续低迷的情绪和持仓是一个因素(即痛苦交易继续走高),但潜在的积极活动意外(鉴于现在共识增长预期低得多)、围绕人工智能的新乐观情绪,以及美元走弱如何在第二季度提振美国盈利,也可能成为催化剂。

市场共识对美国减税议程的信心正在减弱,因此,假设长期收益率不会立即或无序飙升,夏季前达成的任何协议都可能成为风险资产的另一个近期看涨催化剂。这些催化剂大多与美国有关。但汇丰的分析表明,即使是另一次窄幅股市反弹,也足以推动其他风险资产走强。

情绪和持仓仍然低迷

值得注意的是,尽管近期出现反弹,但情绪和持仓框架仍远未发出卖出信号。多头投资者在上半年也削减了股票和高收益信贷持仓,系统性投资者仍有重新加杠杆的空间。

下行风险

美国劳动力市场和美国国债收益率进入危险区域。就像过去两年一样,失业救济申请可能在夏季上升。尽管这可能再次主要是季节性的,但市场可能会将其推断为真正的疲软。目前引发广泛抛售的危险区域为 4.7%(10 年期美国国债)。

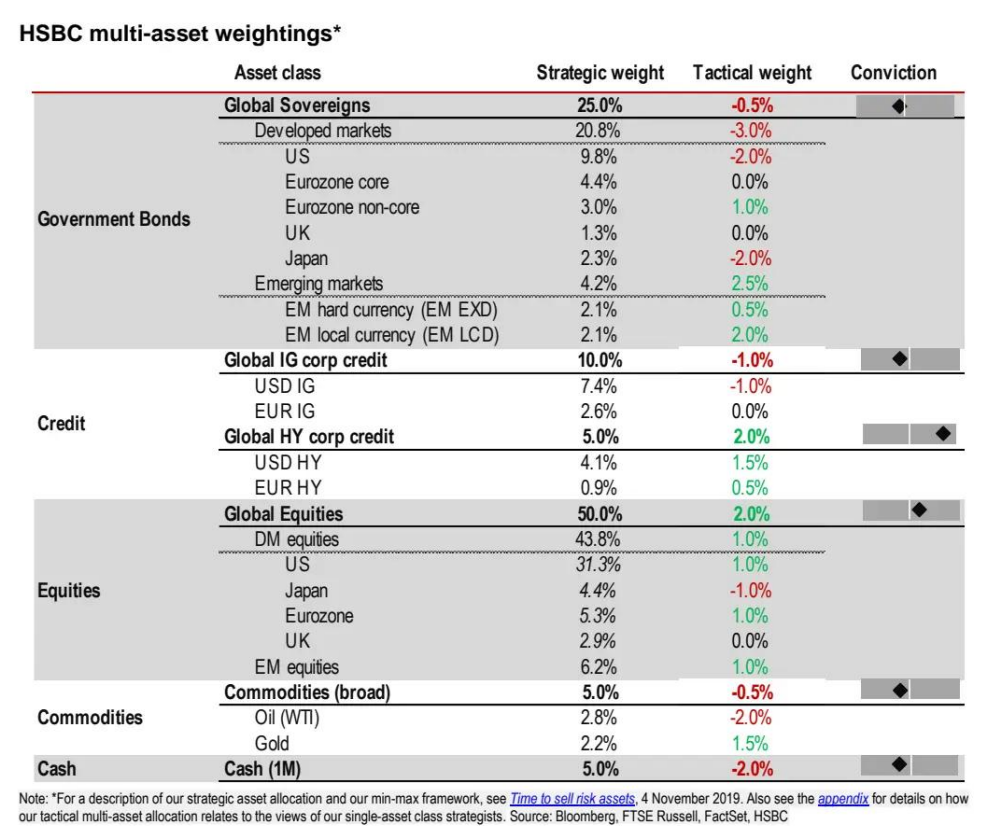

超配股票、高收益债和新兴市场债务 —— 低配发达市场利率债

汇丰方面认为轻微超配股票,但会在即将到来的第二季度财报季前利用下跌机会进一步扩大敞口,尤其是在美国股票方面。股票细分配置,超配新兴市场、欧元区和美国。仍超配新兴市场债务(尤其是新兴市场利率债)、高收益信贷,并继续将黄金作为首选投资组合对冲工具。汇丰认为,仍低配发达市场利率债,尤其是美国国债和日本国债。