当前为什么要重视“一带一路”投资机会?

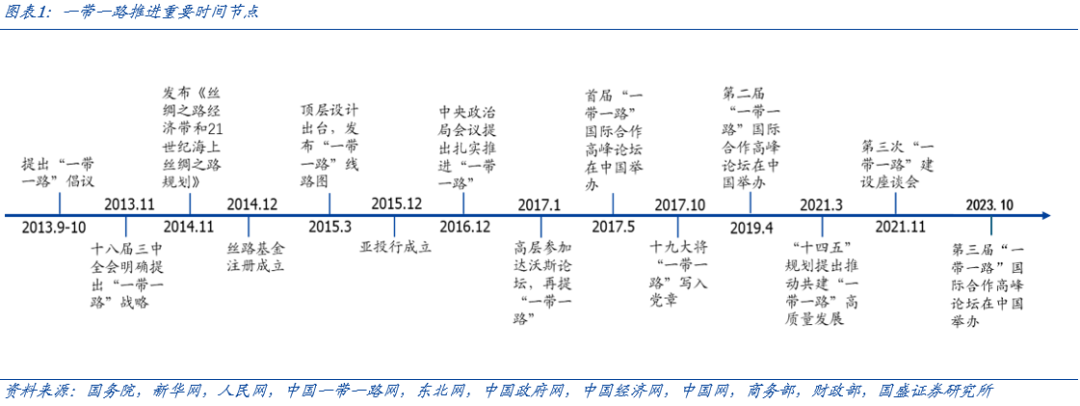

“一带一路”事关国家安全,特朗普当选后,中美博弈加剧背景下有望加力推进。“一带一路”是最高管理层2013年提出的重要对外战略,2017年被写入党章,突显意义重大。展望明年,特朗普当选美国总统后,可能对中国采取一系列限制措施,包括加征关税、封锁高科技领域出口等,中美博弈可能进一步加剧。在新的全球政治经济环境下,“一带一路”与保障国家安全紧密相关,有利于我国加强和稳固周边国家合作,维护地缘政治稳定,提升影响力,同时更好推动国内国际双循环实施,新时代战略意义有望显著提升,预计将继续加力推进。

明年新一届“一带一路”高峰论坛可能召开,有望对板块形成催化。我国在2017年、2019年分别举办第一届、第二届“一带一路”高峰论坛,后因特殊宏观因素会议暂停举办,去年恢复举办第三届高峰论坛,如果按照每两年举办一次推断,明年可能举办第四届。根据以往安排,一般会在论坛召开前一年底或当年年初宣布召开相关消息,有望给板块带来催化。

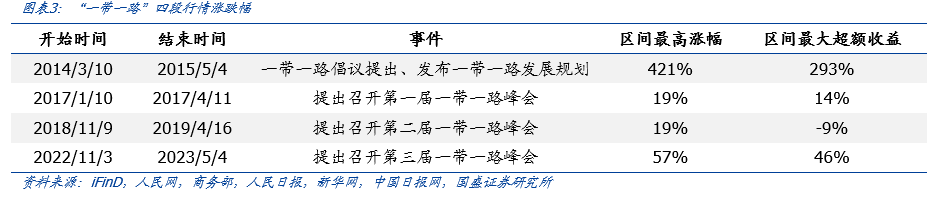

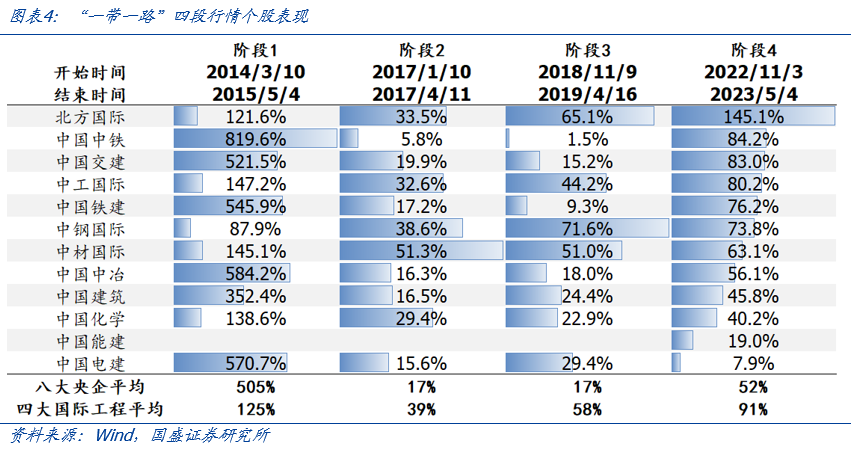

复盘历史,历次高峰论坛召开前板块超额收益明显。围绕战略发布及三次高峰论坛,建筑“一带一路”板块有四次主要行情:1)14年3月-15年5月:战略提出、路线图发布,叠加牛市的超级主题性行情,板块区间最高上涨幅度421%,相对沪深300超额收益293%,大建筑央企领涨,区间平均涨幅为505%,国际工程公司涨幅平均为125%。2)17年1月-17年4月:2017年第一届“一带一路”高峰论坛行情,区间板块最高上涨幅度约19%,相对沪深300超额收益约为14%,领涨主要为四大国际工程公司,平均涨幅39%。3)18年11月-19年4月:2019年第二届“一带一路”高峰论坛行情,领涨主要为四大国际工程公司,平均涨幅为58%,相对沪深300超额收益明显。4)22年11月-23年5月:2023年第三届“一带一路”高峰论坛叠加“中特估”行情,区间板块最高上涨幅度约57%,相对沪深300超额收益约为46%,八大央企/四大国际工程公司平均涨幅分别为52%/91%。

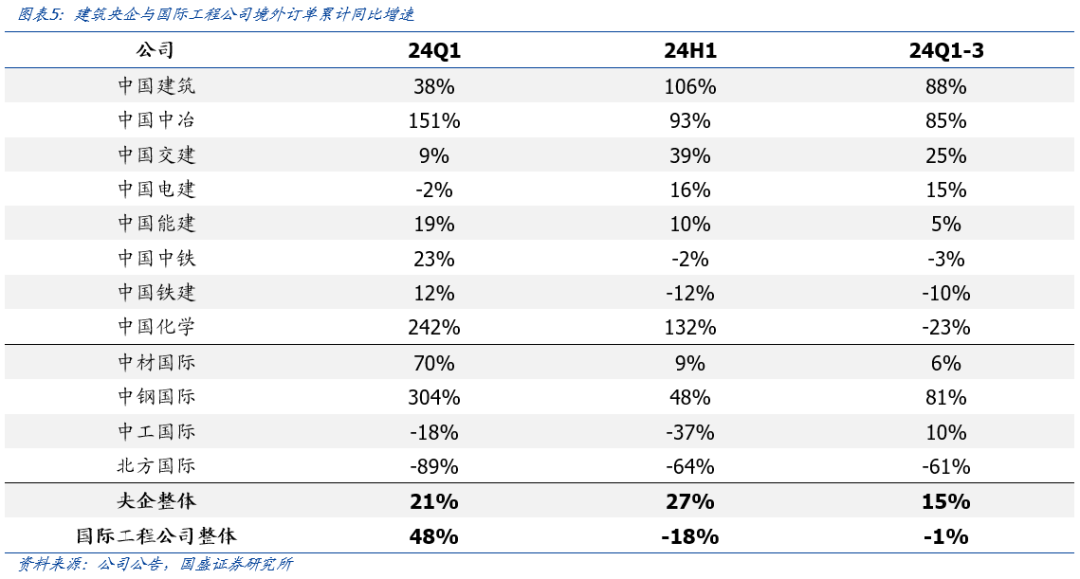

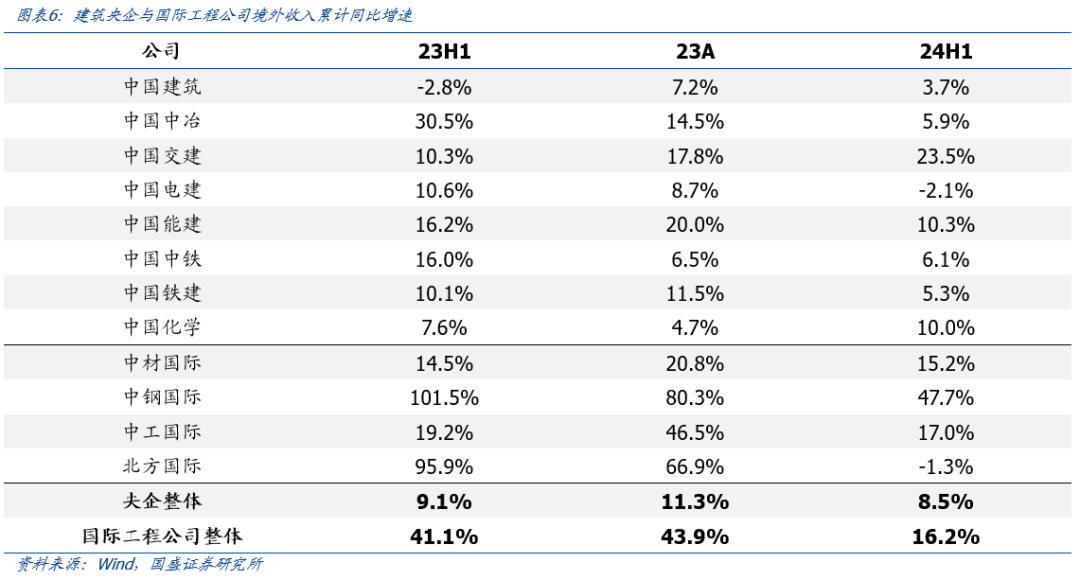

从基本面看,新兴国家城镇化、工业化提速,龙头出海大有可为,海外收入占比不断提升。需求端看:当前新兴国家经济正处快速发展期,城镇化、工业化发展显著提速,对水泥、钢铁、化工品、金属、能源电力、机械装备等需求有望快速增长,相关专业工程需求旺盛。此外,国内传统制造业产能过剩,供给侧改革限制产能扩张,国内龙头加速海外产能布局,有望进一步拉动海外专业工程需求。供给端看:我国专业工程龙头充分享受国内工程师红利与丰富项目应用场景,与海外竞争对手相比掌握较多核心技术工艺,且具有工期短、效率高、成本低等显著竞争优势,未来协助我国优势制造业产能出海,加速“走出去”发展潜力巨大。从2023年起,建筑央企及国际工程海外收入增速持续高于国内,占比不断提升。海外同类项目整体盈利能力更好,垫资更少,海外业务占比提升有望带动毛利率及现金流持续向上,同时部分专业工程龙头积极向装备和运维等产业链上下游业务延伸,未来商业模式有望进一步优化。

投资建议

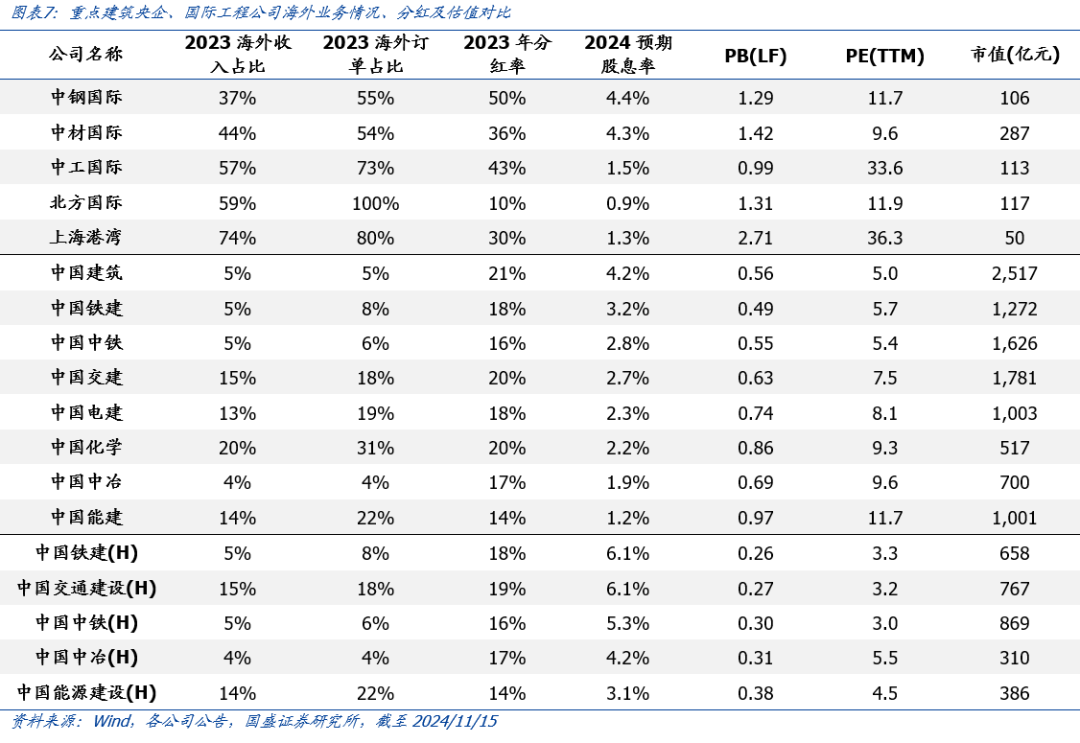

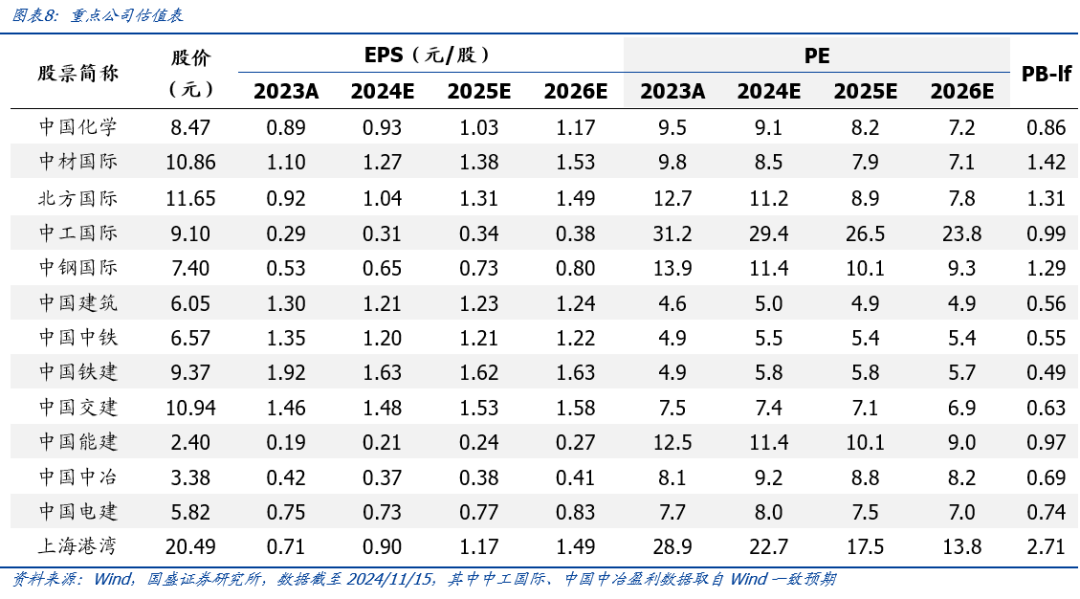

10月以来涨幅居前的主要是涉及到国家安全的科技板块,“一带一路”作为与国家安全紧密相关行业,当前机构持仓低,显著滞涨,根据以往正常安排,“一带一路”峰会每两年召开一次,预计明年将召开新一届峰会,今年底预计将宣布相关消息,预计将给板块带来显著催化。重点推荐和关注国际工程龙头中国化学(pb-lf 0.86X,24PE 9.1X)、中材国际(24PE 8.5X,24E股息率4.3%)、中钢国际(24PE 11X,24E股息率4.4%)、北方国际(24PE 11X)、中工国际(24PE 29X)、中国海诚、中铝国际等;建筑央企龙头中国交建A+H(pb-lf 0.63,24E股息率2.7%)、中国电建(pb-lf 0.74,24PE 8.0X)、中国能建A+H(24PE 11X)、中国建筑(pb-lf 0.56,24E股息率4.2%)、中国中铁A+H(pb-lf 0.55,24E股息率2.8%)、中国铁建A+H(pb-lf 0.49,24E股息率3.2%)、中国中冶A+H(pb-lf 0.69,24PE 9.2X);民营出海龙头上海港湾(24PE 23X)。

风险提示

“一带一路”战略推动不及预期,高峰论坛召开时间不确定风险,海外业务承接及执行不及预期,汇率波动风险等。

本文转载自微信公众号“建筑双钻战队”,智通财经编辑:刘璇。